Как договориться с банком о реструктуризации своих займов

Россияне, у которых с зарплаты удерживается подоходный налог 13%, имеют право на получение социального вычета. Вернуть налог можно за оплату обучения, медицинских услуг и лекарств, благотворительные и пенсионные взносы. Суммарная предельная сумма – 120 000 руб. в год., то есть вернут не больше 15 600 руб. Размер не ограничен при оплате дорогостоящего лечения, но не может превышать величину зарплаты. Для получения возмещения подают документы в налоговую или по месту работы.

Государство поддерживает малоимущих граждан разными способами. Один из них – социальный налоговый вычет. Чтобы воспользоваться правом получения этой льготы, нужно знать, кому оно дается и что для этого необходимо.

Коротко о главном

Закон предоставляет возможность трудящимся гражданам вернуть часть денег, потраченных на социальные нужды. Перечень таких затрат и условия их возмещения описаны в налоговом кодексе:

- Налогоплательщики могут одновременно заявлять на получение разных видов социальных льгот.

- За вычетом можно обратиться на протяжении 3 лет с момента возникновения права на него.

- Рассчитывать льготу нужно только, исходя из доходов за тот год, в котором были сделаны расходы.

- Эта помощь предоставляется исключительно плательщику НДФЛ по ставке 13%.

- Если услуги были оплачены деньгами из материнского капитала, то применить социальный вычет не получится.

- Перенести неиспользованный остаток на следующий год нельзя. Он просто сгорает.

- Вернуть деньги через работодателя получается быстрее, чем через ИФНС. Налоговикам необходимо 3 месяца на рассмотрение заявления о возвращении уплаченного подоходного налога.

Что собой представляет льгота

Суть социального вычета заключается в уменьшении налогооблагаемой базы для расчета НДФЛ на суммы затрат, установленных законом. В результате исчисленный платеж, идущий в бюджет, уменьшается, а зарплата работника увеличивается.

Определен список затрат, которые могут быть использованы для данного вида государственной помощи (ст. 219 НК РФ). Это оплата:

- на благотворительность и пожертвование;

- собственного образования и обучения детей;

- лечения близких родственников и покупки медикаментов;

- взносов по договорам с НПФ;

- накопительной части собственной пенсии;

- за проведение независимой оценки квалификации.

Применить такой вычет может любой резидент РФ (проживающий в стране непрерывно не менее 183 дней за последний год), трудоустроенный официально, так как он должен отчислять НДФЛ.

Внимание. Льготой не сможет воспользоваться неплательщик подоходного налога. А это безработные, неработающие пенсионеры, ИП на упрощенке и ЕНВД.

На пожертвование

Этот вид льготы встречается не часто. В кодексе установлен перечень ситуаций, когда такие пожертвования можно использовать для уменьшения подоходного налога. А именно, при перечислении денег:

- в благотворительные фонды;

- в религиозную сферу;

- некоммерческим организациям здравоохранения, спорта, науки и культуры;

- в помощь школьным и дошкольным учреждениям.

Фото: freepik.com/frsupaksorn

Сумма, которую можно использовать для расчета льготы, в этом случае имеет определенное ограничение: не более 25% от общей годовой суммы дохода налогоплательщика.

Пример. Доход Савельева за 2019 г. составил 1 800 000 руб. За отчетный год он перечислил на счет городской больницы 500 000 руб. Рассчитаем, на какой вычет он может претендовать.

Максимальная сумма льготы по закону:

1 800 000 × 25% = 450 000 руб.

Савельев заплатил больше, но воспользоваться может только предельным вычетом:

450 000 × 13% = 58 500 руб.

Такую сумму верну мужчине из бюджета по окончании отчетного года.

За обучение

Затраты на обучение применяют для уменьшения НДФЛ, если они были сделаны налогоплательщиком за:

- себя;

- родного ребенка до 24 лет;

- подопечного до 18 лет и бывшего подопечного до 24 лет;

- родных брата или сестру до 24 лет.

Справка. Опекуны после достижения их подопечными совершеннолетия называются «бывшими» опекунами в статьях закона.

При затратах на личное образование налогоплательщика форма не имеет значения – она может быть дневной, вечерней, заочной. А вот в остальных случаях обязательным условием является очное обучение. Также необходимо, чтобы учреждение имело государственную лицензию на образовательный вид деятельности.

Фото: freepik.com/h9images

В законе установлено пороговое значение по сумме при получении такого возмещения:

- при оплате за себя налогоплательщик может применить вычет в размере фактических затрат, но не более 120 000 руб.;

- за остальных детей и родственников, указанных в кодексе, ‒ на обоих родителей будет использована сумма не более 50 000 руб. за каждого ребенка в отчетный год.

Пример 1. Краснов в 2019 г. заплатил за свое обучение 160 000 руб. Он не может всю сумму отнести на уменьшение налогооблагаемой базы, т.к. лимит составляет 120 000 руб. Величина налога, которую ему перечислят:

120 000 × 13% = 15 600 руб.

Пример 2. Ежова потратила на обучение сына 70 000 руб., а дочери ‒ 30 000 руб. В этом случае она может рассчитывать на возврат из бюджета:

50 000 (за сына) + 30 000 (за дочь) = 80 000 × 13% = 10 400 руб.

Еще одно важное условие при оформлении льготы: ее можно получить только в пределах уплаченного за год налога. Т.е. вернуть деньги из бюджета можно не больше той суммы НДФЛ, которую перечислили за отчетный год.

Пример. Мохова в 2019 г. за обучение старшей дочери оплатила 35 000 руб., а младшего сына ‒ 45 000 руб., в общей сумме 80 000 руб. За год она заработала только 73 000 руб. В данном случае ей возместят налог с суммы ее дохода:

73 000 × 13% = 9 490 руб.

Необходимые документы

Чтобы получить право на помощь по обучению, нужно его подтвердить. Потребуется предоставить копии:

- договора с образовательным учреждением;

- лицензии на право деятельности школы или университета;

- платежные документы.

В случае детей, сестер и братьев дополнительно затребуют:

- свидетельство о рождении;

- справку о дневной форме обучения;

- бумаги об опекунстве или родстве.

При подаче документов в ФНС нужно взять с собой также оригиналы этих бумаг для сравнения их инспектором.

Медицинский вычет

Часть затрат на лечение и покупку лекарств можно вернуть согласно Налоговому кодексу следующим лицам:

- гражданам, уплачивающим НДФЛ;

- работающим пенсионерам;

- иностранцам, находящимся на территории России более 183 дней и являющимися плательщиками НДФЛ по ставке 13%.

Принять к учету для определения вычета можно затраты, сделанные в текущем году на:

- лечение себя и своих родных (супруга/и, детей до 18 лет, родителей);

- приобретение медицинских препаратов, назначенных лечащим врачом, для себя и родственников;

- оплату страховых взносов по договору добровольного медицинского личного страхования и своих близких.

Чтобы вернуть НДФЛ за лечение, необходимо, чтобы медицинское учреждение, предоставившее услуги, имело государственную лицензию на оказание такого вида деятельности. Также нужно учесть, что расходы должны быть сделаны собственными деньгами, а не средствами работодателя. В противном случае, воспользоваться вычетом не получится.

Независимо от того, кто будет лечиться, сам налогоплательщик или родственники, договор с медицинским учреждением, а также платежная документация должны быть оформлены на его имя.

Постановлением Правительства РФ № 201 от 19.03.2001 утвержден список медицинских услуг, по которым возможно использовать социальный вычет.

Внимание! С 01.01.2021 начнет действовать новый перечень, установленный ПП РФ от 08.04.2020 № 458.

Медицинское возмещение также ограничено по сумме. Его общая величина за год не должна превышать 120 000 руб. Но есть исключение из этого правила. Это – дорогостоящее лечение. При его оплате к уменьшению базы принимаются фактические расходы. Однако, существует условие – терапия должна входить в специальный перечень, установленный законом.

К информации. Налогоплательщик может узнать, относится ли лечение к дорогим, по справке, которую ему выдаст мед. учреждение для предоставления в налоговую. Если в справке стоит код 1 – обычное, код 2 – дорогостоящее.

Пример. Зотов в текущем году оплатил лечение сына 40 000 руб. и обследование жены ‒ 70 000 руб. Общая сумма не превысила лимит. Поэтому он может подать заявление на возмещение из бюджета (40 000 + 70 000) × 13%= 14 300 руб.

Пример. Рогова финансировала операцию своей матери в сумме 320 000 руб. Процедура относилась к дорогостоящим. Женщина заработала 560 000 руб. Ее доход превысил расходы на лечение. Поэтому она может претендовать на возврат НДФЛ в сумме (320 000 × 13%) = 41 600 руб.

Документы

При обращении за госпомощью данного вида нужно собрать пакет необходимых бумаг:

- на лечение – договор с медучреждением и указанием гослицензии, справка об оплате с кодом 1 или 2;

- на лекарственные препараты – рецепт, заполненный по всем правилам, чеки, квитанции;

- на взносы в ДМС – договор со страховой компанией или медицинский полис, копия лицензии, платежные документы.

В случае оплаты за детей и родственников понадобятся дополнительно справки, подтверждающие родство, опекунство. Например, свидетельство о браке, рождении.

За страховые взносы в негосударственные ПФ

В данный вид социального вычета входят расходы, сделанные в виде страховых взносов в свою пользу и членов семьи (супругов, родителей, своих детей и усыновленных, дедушек, бабушек, детей-инвалидов, находящихся под опекой) по договорам:

- с негосударственными пенсионными фондами;

- добровольного пенсионного страхования;

- страхования своей жизни и родственников на срок более 5 лет.

Учитываются все фактически уплаченные суммы в пределах совокупной максимальной величины, установленной законом (120 000 руб.).

Фото: freepik.com/fabrikasimf

Для получения этого вида государственной поддержки после окончания отчетного года нужно отнести в налоговую по месту жительства декларацию 3-НДФЛ, договор с фондами, платежные бумаги.

Если речь идет в пользу кого-то из близких родственников, то понадобятся бумаги, указывающие на родство с налогоплательщиком. В том случае, когда в декларации прописана сумма к возврату, следует сразу оформить заявление.

На уплату взносов в накопительную пенсию

Можно получить возмещение налога из бюджета, если в отчетном периоде были сделаны страховые перечисления на накопительную часть своей будущей пенсии. Переводить деньги на счет фонда может как сам работник, так и его налоговый агент, т.е. работодатель.

За оценку квалификации

Воспользоваться этим видом вычета можно при условии, что оплата была сделана лично налогоплательщиком, а не той фирмой, в которой он работает. Налогооблагаемая база может уменьшиться на сумму фактических расходов данного типа, при условии, что совокупный социальный вычет не превышает 120 000 руб. за год.

Максимальный размер

Закон ограничивает сумму соц. льготы. Согласно абз. 7 п. 2 ст. 219 НК, совокупный размер социального возмещения в 2020 г., перечисленного в данной статье, за исключением оплаты обучения детей, дорогостоящего лечения и на благотворительность, не должен превышать 120 000 руб. за отчетный год.

Фото: freepik.com/user18394905

Если налогоплательщик тратил средства по нескольким видам соц. вычета, он вправе заявить обо всех. Но в случае, когда общая сумма этих затрат превысила максимально допустимую величину, ему придется выбрать, по каким получать возмещение, а по каким – нет.

Законодатель установил лимит применяемых льгот, но не разрешил переносить на другой временной отрезок. Т.е. воспользоваться остатком вычета в следующем году нельзя.

Как получить

Чтобы воспользоваться правом на вычет, существуют два варианта оформления документов:

- По окончании года обратиться в территориальную ИФНС, где ему после камеральной проверки вернут деньги.

- Сразу при появлении соответствующих затрат начать получать льготу на работе.

Работник имеет право самостоятельно выбрать, как ему возвращать деньги.

Первый способ является единственным, если деньги были потрачены на благотворительность и проведение оценки квалификации. В остальных случаях воспользоваться льготой можно по выбору также вторым способом, не дожидаясь окончания года.

В налоговой инспекции

Если принято решение идти в ИФНС:

- Заполняют декларацию 3-НДФЛ. Возможно, понадобится оригинал справки 2-НДФЛ, которую нужно взять в бухгалтерии на работе.

- Подготавливают комплект документов по каждому виду льготы.

- Относят все это налоговикам.

В том случае, когда по декларации стоит сумма к возвращению из бюджета, можно сразу заполнить и отдать заявление на возврат излишне уплаченных денег. Написать его можно также по окончании проверки декларации, т.е. через 3 месяца.

Форма заявки утверждена приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@. С 2019 г. применяется ее новый вариант.

Бланк состоит из 3 листов. Заполняют первые два, где прописывают данные физлица и его банковские реквизиты, третий – если не указан ИНН, тогда потребуются паспортные данные. В налоговую направляют все три листа, независимо от их наполнения.

Заполнить бланк можно от руки или на компьютере. Подпись должна быть лично сделанной налогоплательщиком и только на титульном листе.

Деньги из госбюджета перечислят на счет в течение месяца со дня подачи заявления, но не раньше, чем проведут камеральную проверку (письмо Минфина от 09.11.2016 № 03-02-08/65564).

Внимание! Принести в налоговую нужно копии и оригиналы документов. Инспектор сверит правильность бумаг и вернет оригиналы, оставив себе копии.

Получить право у работодателя

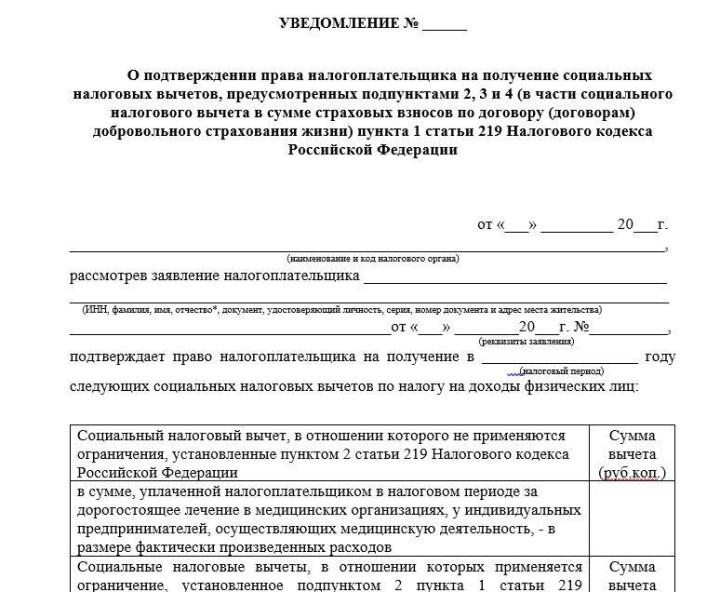

Можно все оформить сразу после появления социально значимых расходов, например, после заключения договора на детское обучение. Действия будут следующими:

- Собрать документы, дающие возможность льготы.

- Написать заявление на предоставление уведомления из налоговой о праве на вычет и вместе с документами направить в ИФНС по месту жительства.

- Через месяц получить уведомление и отнести его работодателю вместе с заявлением.

Скрин уведомления

Начиная с месяца подачи заявления у себя в компании, работодатель начнет предоставлять льготу в виде уменьшения удержанного из з/п подоходного налога.

Документы для скачивания

Стандартные бумаги, которые нужны для оформления.

Таблица 1. Шаблоны для скачивания, актуальные на 2020 г.

| Бланки | Образцы заполнения |

| Заявление о возврате излишне уплаченного НДФЛ | Заявление о возмещении налога |

| Заявление в ФНС о подтверждении права на вычет | Налоговая декларация при расходах: |

Удобным способом считается заполнение декларации и заявления, а также предоставление документов в ФНС в режиме онлайн на сайте налоговой или госуслуг.

Выводы

Из предоставленных государством социальных льгот трудящиеся граждане обычно пользуются вычетами на обучение и лечение, потому что наиболее часто имеют такие расходы. Оформить их несложно. А проще будет – заранее знать об их существовании, чтобы своевременно сохранить нужные документы. Тогда не придется тратить время потом, собирая бумаги и исправляя ошибки.

Автор:

Автор: