Налог на имущество физических лиц: кто и как будет платить

В 2021 году во всех субъектах РФ завершился переход на исчисление имущественного налога, базой для которого выступает кадастровая стоимость. Ставка для большинства объекстов равна 0,1%, но есть исключения, понижающие и повышаемые коэффициенты, региональные дополнения. С 2021 г. появилась возможность не платить налоги за уничтоженное имущетсво и получить льготу за весь период, а не за 3 года.

Справка! Материал актуализирован на 3 апреля 2021 года.

В 2021 г. закончился переход на новый порядок расчета налога на имущество физических лиц, который привел к:

- Увеличению ставки и единому порядку ее определения.

- Изменению в составе объектов налогообложения.

- Введению вычета на отдельные категории недвижимого имущества.

- Реализации права оспорить плательщиком кадастровую стоимость.

- Расширению списка льготных категорий граждан.

- Появлению обязанности к уплате жителями Крыма.

Принципы реформы

Изменения в системе налогообложения начались еще в 2014 г., когда внесли дополнение в Фискальный кодекс. Первоначальная разница между кадастровой и инвентаризационной оценкой была большой, суммы отличались более чем в 5 раз. Поэтому в переходный период применяли понижающие коэффициенты. К концу реформы во всех регионах должны действовать одинаковые принципы начисления налога.

Применение новых показателей позволит пополнить бюджет за счет приближения кадастровой стоимости к рыночным значениям. При несогласии с оценкой физическое лицо для защиты интересов может обратиться в комиссию Росреестра, а при отсутствии желаемого результата в суд.

Также с 2021 г. начинают действовать новые правки:

- При гибели или уничтожении имущества гражданин имеет право подать заявление в ИФНС. Если основание признают объективным, исчисление налога прекращают, о чем сообщают в уведомлении.

- Согласно ФЗ № 374 от 23.11.2020 льгота по уплате налога применяется без ограничения с момента возникновения права на ее реализацию, а не за 3 предшествующих обращению года. Перерасчет проводят на основании заявления.

Скачать заявление о:

Бланки актуальны на 2021 г.

Объекты налогообложения и ставки

Сумму определяют с применением налоговой ставки — процента от базы. Но стоиомсть объекта берут не по договору купли-продажи или инвентаризационной оценке, а по значению, учтенному в кадастре. Это основное изменение в принципе начисления налога на имущество.

Но регионы на новую формулу переходили поэтапно. Полный отказ от применения инвентаризационной стоимости произошел в 2021 г. За 2020 г. при начислении определять налоговую базу будут исключительно по кадастровой оценке.

Расчет проводят с применением понижающих коэффициентов, в зависимости от года перехода региона на применение нового алгоритма:

- 1 год – 0,2;

- 2 год – 0,4;

- 3 год – 0,6, но не более 10 процентного роста.

При расчете налога за 4 период, начиная с 2021 г., сумму учитывают с понижающим коэффициентом 0,6 относительно первого налогового периода в отношении объекта. Правило не распротраняется на элитное имущество стоимостью свыше 300 млн руб., кроме гаражей и машино-мест, расположенных в таких объектах.

Скачать перечень регионов с утвержденными периодами перехода на начисление налога по кадастровой стоимости.

В зависимости от вида имущества устанавлены разные налоговые ставки.

Большинство объектов, находящихся в собственности граждан, облагаются налогом по ставке 0,1%. К ним относятся:

- домовладение, квартира, комната или выделенная доля в жилом помещении;

- объект незавершенного строительства;

- капитальное строение, в котором одно помещение признано пригодным для проживания;

- парковочное место или гараж;

- постройки для хранения хозяйственного инвентаря площадью до 50 кв.м., расположенные на участке, предназначенном для строительства дома, высадки плодовых деревьев или овощных культур.

Ставку 2% применяют к имуществу дороже 300 млн руб. За объекты, не вошедшие в перечни, платят 0,5% от стоимости.

Справка! По коммерческим зданиям на начало 2021 г. не все регионы перешли на алгоритм исчесления по кадастровой стоимости. Согласно ст. 380 НК РФ ставка для организаций не может превышать 2,2%, после применения новых правил – 2%.

Особенности расчета налога на местах

Закон позволяет регионам устанавливать свои нормативы. На местах могут уменьшить ставку до нуля или увеличить, но не больше, чем в 3 раза. Поэтому максимальная сумма за стандартное имущество не может превышать 0,3%.

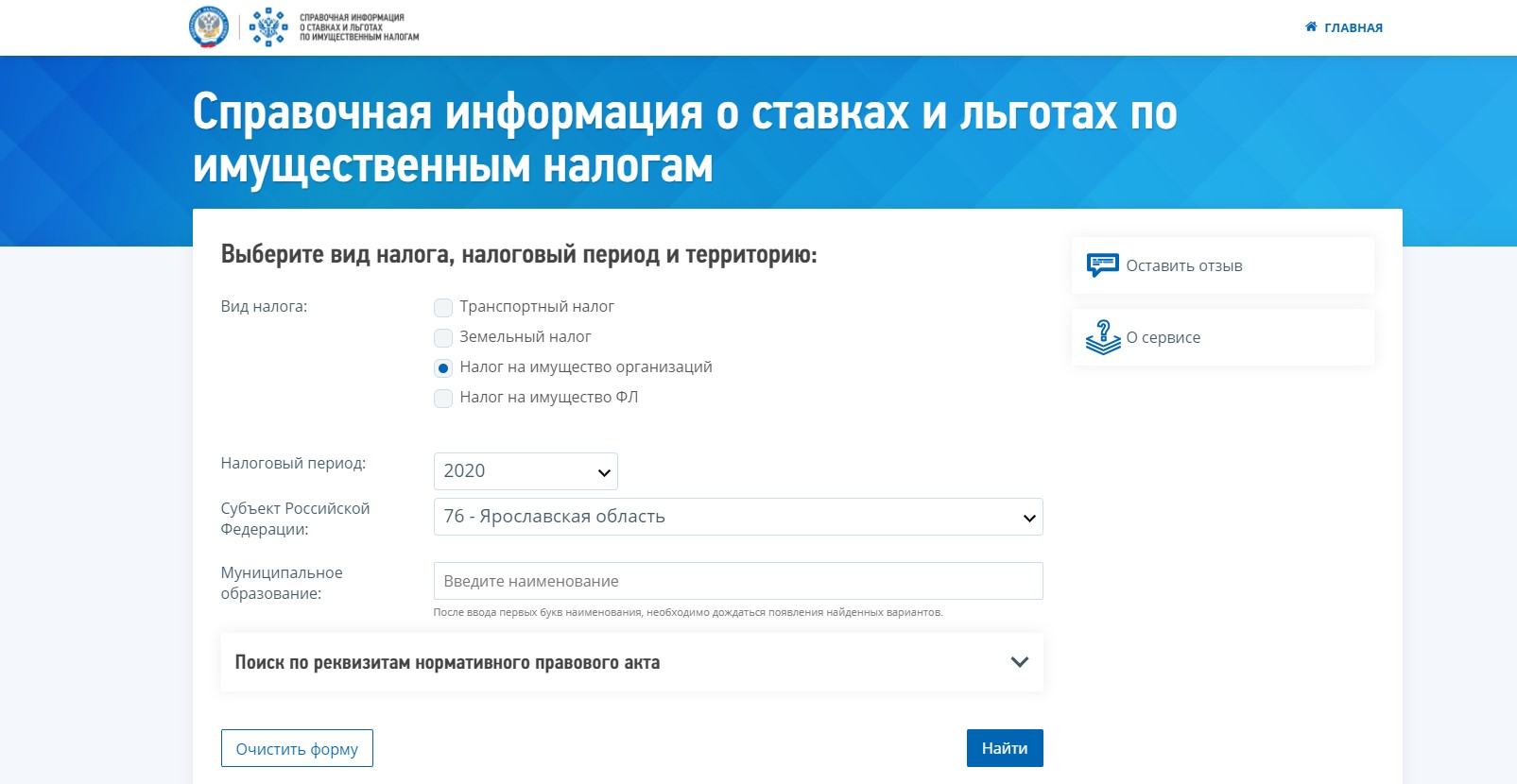

Узнать региональные стаки можно на сайте ФНС.

Допускается дифференцированный подход с учетом:

- кадастровой стоимости;

- вида объекта;

- места нахождения имущества.

Например, в Москве, где новый алгоритм начал работать еще в 2015 г., налог на имущество за 2020 г. будут платить за жилые дома, квартиры, хозпостройки, в зависимости от кадастровой оценки:

- до 10 млн. руб. – 0,1%;

- 10-20 млн руб. – 0,15%;

- 20-50 млн руб. – 0,2%;

- 50-300 млн руб. – 0,3%.

Ставки в столице на другие объекты:

- гаражи и машино-места – 0,1%;

- незавершенное строительство жилого дома – 0,3%;

- стоимостью свыше 300 млн руб. – 2%;

- прочие объекты – 0,5%

В большинстве субъектов ставки устанавливают не на региональном уровне, а для каждого муниципального объединения отдельно.

Например, в Воронеже платят от 0,1% до 0,3%, в зависимости от стоимости объекта, а в Первомайском сельском поселении Воронежской обл. – за любое имущество 0,3%.

В Крыму

Жители полуострова были освобождены от платежей до тех пор, пока не был сформирован кадастр всех объектов. Задача реализовалась постепенно. Проблема при пополнении кадастра заключалась не только в объеме работ, установленных для Росреестра. В Крыму, как в других районах страны, присутствует много земельных участков, хозяйственных построек и гаражей, не поставленных на учет должным образом. Для ускорения легализации объектов Правительство установило до 2019 г. возможность бесплатно приватизировать садовые и земельные участки.

Налог на имущество физлиц введен в Республике Крым с 2020 г. То есть впервые граждане обязаны будут его оплатить до 1 декабря 2021 г. Город Севастополь – единственный субъект, где начислять налог начнут с 2021 г. Получается, что жители впервые заплатят его в 2022 г.

Налоговый вычет

При расчете берут не полную базу, а за минусом стоимости льготной квадратуры.

Таблица 1. Налоговый вычет на имущество

| Объект | Льгота |

| Квартира, часть жилого дома | 20 кв.м. |

| Часть или доля комнаты, квартиры | 10 кв.м. |

| Дом | 50 кв.м. |

| Единый недвижимый комплекс | 1 млн руб. |

Источник: ст. 403 НК РФ

Для семей с 3 и более несовершеннолетними детьми льготу предоставляют на каждого ребенка на:

- 5 кв.м. для квартиры, ее доли или комнаты;

- 7 кв.м. для дома и его части.

Размеры налоговых вычетов муниципальные органы вправе увеличивать.

Льготы

Доступны отдельным категориям граждан:

- пенсионерам по возрасту, выслуге лет, потере кормильца;

- инвалидам 1 или 2 группы;

- инвалидам с детства, детям-инвалидам;

- участникам ВОВ;

- родителям или супругам гражданина, погибшего при выполнении обязанностей на государственной службе;

- родителям ребенка-инвалида;

- военнослужащим.

Больше информации по льготам в цикле статей льготы ветеранам труда.

Платить фискальный сбор обязаны и лица, не достигшие 18 лет. Если бабушка или родственники оформили имущество на школьника, ответственность за поступление средств в бюджет лежит до его совершеннолетия на родителях.

Примечание! Льготные категории граждан не платят за один объект в каждой категории. Если пенсионер по возрасту имеет 2 квартиры, гараж и дом, то платить надо будет только за 1 из квартир.

Кроме этого, граждане не платят сбор за:

- специально оборудованные помещения для ведения творческой деятельности, например, негосударственный музей, библиотека, студия и галлерея;

- хозяйственные строения до 50 кв.м. на учасках, предназначенных для ведения огородничества, личного подсобного или дачного хозяйства, ИЖС.

На региональном уровне могут устанавливать дополнительные льготы для физических лиц.

Правила уменьшения кадастровой стоимости

Закон допускает право на установление объективной стоимости. С момента реализации изменений Росреестр рассмотрел и удовлетворил 40% всех заявлений, поступивших по вопросу уменьшения сведений в кадастре. Если обращение оставили без удовлетворения, обращайтесь в суд. Понадобятся документы, которые подтвердят ошибку государственных органов при проведении оценки, а также:

- Заявление.

- Справка о кадастровой стоимости, которая должна быть уменьшена.

- Копии правоустанавливающих документов, нотариально заверенные.

- Доказательства неточности учреждения при расчете цены объекта.

- Отчет об определении стоимости.

- Квитанция об оплате государственной пошлины в сумме 300 руб.

При наличии вопросов или отсутствии времени на посещение судебных инстанций доверить решение проблемы можно юристу, который по доверенности представит интересы.

Справка! Госпошлина и цена услуг независимого оценщика не будут компенсированы при удовлетворении иска, единственный результат – установление справедливой цены и последующий корректный расчет налога.

Например, оценка в кадастре указана 5 млн руб., а рыночная 3 млн руб. Оплата услуг оценщика 3 000 руб., оформление выписки из ЕГРН 300 руб. Экономия – платежи в бюджет, рассчитанные по адекватным сведениям. При стоимости в 5 млн руб. сумма к уплате при ставке 0,1% равна 5 000 руб., 3 млн руб. – 3 000 руб. Выгода 2 000 руб. позволит за 1,5 года окупить понесенные затраты.

Утвержденную новую кадастровую стоимость будут использовать после вступления решения суда в законную силу, как правило, 10 дней с момента его вынесения. Пересчет налога произведут с момента последней оценки, учитываемой для определения размера налоговых платежей.

Штрафные санкции

Согласно ст. 409 НК, оплатить налог на имущество физические лица обязаны до 1 декабря следующего за отчетным года. Если деньги не поступили, со 2 декабря появляется задолженность, на которую начисляют за каждый день просрочки пени в размере 1/300 ставки рефинансирвоания Центробанка.

Кроме этого, неисполнение обязанности влечет к применению мер принудитеьного взыскания. Налог могут удержать за счет заработной платы, денег на счетах и имущества.

Задолженность можно погасить через:

- сервис «Уплата налогов и пошлин» на сайте ФНС;

- приложение мобильного банка;

- портал Госуслуг;

- электронный сервис «Личный кабинет налогоплательщика физического лица»;

- сервис «Единый налоговый платёж».

Если не получили уведомдение, уточнить сведения можно через Личный кабинет или по номеру 8-800-222-22-22.

Вывод

Единая методика проведения кадастровой оценки позволит избежать ошибок и уменьшить количество обращений граждан по ее изменению. Расчет по новым правилам, с одной стороны, увеличит налоговую нагрузку на физлиц. С другой, рост коэффициентов на дорогостоящую собственность позволит привлечь в бюджет больше средств, которые будут направлены на решение социальных программ.

Автор:

Автор: