Как оформить возврат налога при покупке квартиры в ипотеку: подробная инструкция

При приобретении квартиры по ипотечному кредиту налоговый вычет состоит из двух частей: максимально 2 млн руб. непосредственно со стоимости квартиры и 3 млн руб. с процентов, фактически выплаченных банку. Для получения возврата необходимо подать декларацию по форме 3-НДФЛ и заявление на вычет в Налоговую инспекцию по месту жительства или онлайн на официальном сайте ФНС, а также через портал «Госуслуги». Получить вычет можно за себя, супруга и ребенка.

Налоговый вычет при покупке квартиры в ипотеку положен всем гражданам и резидентам РФ, которые приобрели ее посредством заключения ипотечного договора с банком. Регламентируется возврат средств Налоговым кодексом.

Суть налогового вычета

Сумма, на которую уменьшается налогооблагаемая база, называется налоговым вычетом. Благодаря ему, граждане получают льготу по налогу на доходы физических лиц (НДФЛ), ставка которого равна 13%.

Так, например, если годовой доход гражданина составляет 500 000 руб., а сумма налогового вычета равна 60 000 руб., то налогооблагаемая база составит 500 000 – 60 000 = 440 000 руб., и только с этой суммы будет взят НДФЛ. Сумма же 60 000 руб. не подлежит налогообложению. Таким образом, гражданин не платит государству или получает возврат в размере 60 000 * 0,13 = 7 800 руб.

Это интересно! Налоговый вычет может быть получен не только при покупке недвижимости, но и во многих других случаях.

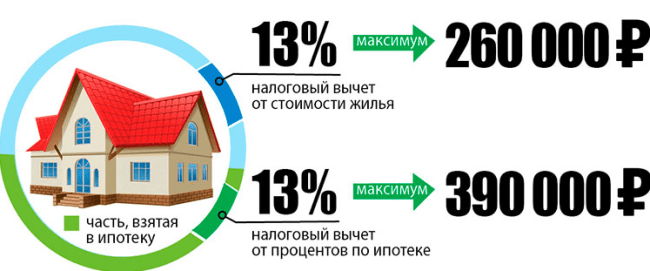

Размер вычета при покупке недвижимости

Налоговый вычет, дающий право на возврат НДФЛ, гражданам, купившим недвижимость, в том числе и в ипотеку, называется имущественным. Его размер составляет 2 млн руб. и 13% от этой суммы, т.е. 260 000 руб. человек получает в качестве возврата.

Если квартира куплена по ипотечному кредиту, то применяется дополнительный налоговый вычет на проценты, фактически уплаченные банку, в сумме 3 млн руб., а сумма возврата составит 390 000 руб. Важно, чтобы займ был именно ипотечный, не потребительский.

Итак, максимальный размер налогового вычета за покупку квартиры в ипотеку составляет 5 млн руб. (2 млн руб. за оплату недвижимости + 3 млн руб. за выплату процентов по кредиту). Сумма к возврату не может превышать 650 000 руб.

Рис. 1. Максимальный размер налогового вычета

Однако, это максимальная сумма. Существует лишь один фактор, способный ее увеличить, – покупка квартиры до 2014 года. Согласно Налоговому кодексу, если недвижимость была приобретена до 01.01.2014, величина налогового вычета за проценты по ипотечному кредиту не ограничена.

Факторов, приводящих к снижению суммы возврата подоходного налога, несколько:

- стоимость жилья меньше 2 млн руб.;

- проценты по ипотеке меньше 3 млн руб.;

- гражданин уже получал часть вычета за покупку квартиры ранее;

- фактически уплаченный в бюджет НДФЛ меньше, чем сумма возврата.

При рефинансировании кредита, реструктуризации, перекредитовании право на вычет с уплаченных процентов сохраняется.

Что входит в стоимость квартиры

Расходы, включаемые в стоимость дома, квартиры, комнаты или доли в них, приобретенных посредством ипотечного кредита, независимо от того, на вторичном или первичном рынке они сделаны, по которым предоставляется вычет, делятся на четыре категории. Это затраты на:

- покупку, т.е. уплаченная цена;

- оформление в собственность, но только в случае новостройки;

- проектную документацию (проекты по электро-, газо- и водоснабжению, сметы и т.д.);

- покупку отделочных материалов и ремонтные работы.

Рис. 2. Что входит в стоимость квартиры

Если дом необходимо достраивать, то включаются все расходы, связанные со строительством. Если приобретена земля, то будет учтена не только ее стоимость, но и затраты на строительство дома, в том числе и вся проектная документация.

Важная информация! В случае покупки квартиры без отделки, в договоре на ее покупку это обстоятельство обязательно должно быть указано. Иначе расходы по отделке не будут включены в цену квартиры для начисления налогового вычета.

Расходы по перепланировке, покупке бытовой техники, сантехники, оборудования для ремонта, страховка не учитываются.

В стоимость квартиры также не входят средства материнского капитала.

Например, покупка сделана за 1,5 млн руб. из которых 350 000 руб. уплачены за счет использования средств маткапитала. В этом случае лимит вычета составит лишь 1 500 000 – 350 000 = 1 150 000 руб.

Когда можно получить вычет

При покупке квартиры в ипотеку в 2019 году действуют правила, установленные с 01.01.2014. Никаких изменений 2018 год не принес. Вычет можно получить только в течение трех лет после покупки квартиры. Например, если недвижимость приобретена по ипотечному кредиту в 2015 году, то в 2019 г. вычет в 2 млн руб. уже невозможен. Проценты же по ипотеке можно вернуть за 2016, 2017, 2018 и последующие годы, пока их сумма не достигнет 3 млн руб.

Возврат налога за проценты по ипотеке можно получить только после того, как выплачен возврат за покупку.

В настоящий момент вычет можно получать за любое количество приобретенной недвижимости. Ограничение – 2 млн руб. в течение жизни. Если человек приобретал квартиру или дом до 01.01.2014 и использовал вычет в размере 1,5 млн руб., то он уже не сможет получить возврат с оставшихся 500 000 руб. Возврат с процентов по ипотеке осуществляется только с одного объекта недвижимости.

Это интересно! Будет ли принят закон о предоставлении налогового вычета при аренде квартиры?

Приведем пример.

Гражданин купил комнату по ипотечному кредиту в январе 2012 года за 1,5 млн руб. Срок займа ‒ 10 лет. Фактически перечисленный НДФЛ в бюджет равен: за 2012 год – 78 000 руб., за 2013 и 2014 гг. – по 109 200 руб., в 2015 г. – 132 600 руб. Проценты, фактически выплаченные банку, за 2012 год составили 174 909 руб., за 2013 г. – 180 371 руб., за 2014 г. – 168 018 руб., за 2015 г. – 153 960 руб. Начнем расчет:

- в 2013 году гражданин подал декларацию 3-НДФЛ и заявление на налоговый вычет в размере 1,5 млн руб., а также заявление на вычет в размере процентов, фактически выплаченных банку в 2012 году. Сумма, начисленная к возврату, составила: 1 500 000 * 0,13 = 195 000 руб. за покупку и 174 909 * 0,13 = 22 738 руб.;

- в 2013 году ему было выплачено 78 000 руб. возврата за покупку недвижимости (т.к. именно эта сумма была уплачена в бюджет), оставшаяся сумма перенесена на последующие годы. Выплата возврата за проценты пока не начиналась;

- в 2014 году он получил возврат за 2013 г. в размере 109 200 руб. по покупке. По процентам выплата опять не производилась, но гражданин подал декларацию и заявление на выплату возврата с процентов, уплаченных банку в 2013 г. Ему была начислена сумма к возврату в размере 180 371 * 0,13 = 23 448 руб.;

- в 2015 г. подана 3-НДФЛ за проценты, выплаченные в 2014 г. Начисленная сумма: 168 018 * 0,13 = 21 842 руб. В этом году завершается выплата денег за покупку. Гражданин получил 195 000 – 78 000 – 109 200 = 7 800 руб. Однако в бюджет за 2014 г. была выплачена сумма 109 200 руб., следовательно, начинается выплата денег за проценты. Это 22 738 руб. за 2012 г. + 23 448 руб. за 2013 г. + 21 842 руб. за 2014 г. = 68 028 руб. Таким образом, в 2015 г. было получено 7 800 + 68 028 = 75 828 руб.

Для наглядности составим таблицу.

Таблица 1. Условия к примеру

| Год | НДФЛ, уплаченный в бюджет, руб. | Сумма процентов, выплаченных банку | Сумма к возврату начисленная, руб. | Сумма, выплаченная, руб. |

| 2012 | 78 000 | 174 909 | – | – |

| 2013 | 109 200 | 180 371 | 217 738 | 78 000 |

| 2014 | 109 200 | 168 018 | 23 448 | 109 200 |

| 2015 | 132 600 | 153 960 | 21 842 | 75 828 |

В дальнейшем, на протяжении еще 7 лет гражданин может подавать декларацию и заявление на применение имущественного налогового вычета по процентам. Сумма не ограничена, т.к. покупка была сделана до 01.01.2014. Если гражданин, выплатив кредит, решит купить еще одну квартиру в ипотеку, никаких налоговых вычетов ему больше не положено.

Разберем другой пример. В январе 2015 года куплен небольшой дом в деревне по ипотечному кредиту за 1,5 млн руб. Кредит был возвращен досрочно через 2,5 года. Остальные условия представлены в таблице.

Таблица 2. Условия к примеру

| Год | НДФЛ, уплаченный в бюджет, руб. | Сумма процентов, выплаченных банку |

| 2015 | 202 800 | 174 909 |

| 2016 | 218 400 | 180 371 |

| 2017 | 210 700 | 99 616 |

В 2018 году гражданин купил в ипотеку квартиру за 3,5 млн руб. Проведем расчет:

- за 2015 год подана декларация, применен налоговый вычет в размере 1,5 млн руб. за покупку и в размере 174 909 руб. за проценты и начислена сумма к возврату в размере 1 500 000 * 0,13 = 195 000 руб. непосредственно за приобретение и 174 909 * 0,13 = 22 738 руб. за проценты;

- фактически, в 2016 году выплачено 195 000 руб. и 202 800 – 195 000 = 7 800 руб. Таким образом, на следующий налоговый период перенесена недоплаченная сумма возврата за проценты 2015 года: 22 738 – 7 800 = 14 938 руб.;

- в 2017 г. подана 3-НДФЛ за 2016 г. и заявление на возврат с процентов по кредиту за 2016 г. В итоге возвращена сумма 180 371 * 0,13 = 23 448 руб. за 2016 г. и остаток 14 938 руб. за 2015 г.;

- в 2018 г. гражданин получил возврат на сумму 99 616 * 0,13 = 12 950 руб. В этом же году была приобретена квартира;

- в 2019 г. гражданин может подать декларацию 3-НДФЛ и получить налоговый вычет в 500 000 руб. и сумму к возврату 500 000 * 0,13 = 65 000 руб. Однако вычет за проценты по кредиту ему не положен, т.к. он предоставляется лишь по одному объекту недвижимости.

Кому положен вычет

Правом получить налоговый вычет по ипотеке могут воспользоваться граждане, подходящие под все 4 условия:

- имеют гражданство РФ или являются резидентами России;

- платят НДФЛ в бюджет с получаемых доходов;

- являются собственниками купленной недвижимости или их близкими родственниками;

- первоначальный взнос платят из собственных средств.

К ближайшим родственникам относятся супруги, братья и сестры (в том числе и неполнородные), родители, дети (в том числе и усыновленные), опекуны и подопечные.

Рис. 3. Кому вычет не предоставляется

Вычет в 2 млн руб. непосредственно за покупку квартиры не применяется, в случае покупки недвижимости у перечисленных выше родственников. В случае оплаты первого взноса не собственными средствами, а, например, средствами работодателя, эта сумма не будет включена в стоимость квартиры.

Вычет за уплату процентов применяется в любом случае, но при соблюдении первых трех условий.

Примеры и особенности

Применение налогового вычета имеет много нюансов, в зависимости от того, кто является собственником, единоличное владение или долевое, продолжает работать гражданин, взявший ипотеку, или вышел на пенсию. Рассмотрим все нюансы на примерах.

Долевая собственность

Основное правило применения вычета при долевой собственности звучит так: при приобретении недвижимости до 01.01.2014 сумма вычета в 2 млн руб. распределяется равномерно, в соответствии с долями, а при покупке после 01.01.2014 каждый из собственников имеет право на вычет в 2 млн руб.

Допустим, мужчина купил в 2011 году в ипотеку квартиру и оформил ее 70% на себя и 30% на жену. Стоимость квартиры ‒ 3 млн руб. Ипотека сроком на 20 лет. Для простоты расчета примем, что муж ежегодно уплачивает в бюджет по 109 200 руб., а жена ‒ 78 000 руб.

Поскольку покупка осуществлена до 2014 года, сумма вычета за нее в 2 млн руб. распределяется на двоих супругов. Мужу положен вычет в 2 000 000 * 0,7 = 1 400 000 руб., а жене ‒ оставшиеся 600 000 руб. В результате муж может получить возврат в размере 182 000 руб., а жена ‒ 78 000 руб. Супруг свой возврат получил двумя частями – 109 200 руб. в 2012 г. и 182 000 – 109 200 = 72 800 руб. в 2013 г. Жена получила всю сумму в 78 000 руб. в 2012 году.

Рис. 4. Долевая собственность

Теперь необходимо разобраться с возвратом налога с процентов. Ипотечный кредит оформлен только на мужа. Поэтому, несмотря на то, что ему принадлежит лишь 70% квартиры, он имеет право на возврат 13% со всей суммы процентов, фактически выплаченных банку. Поскольку сумма не ограничена 3 млн руб., т.е. 390 000 руб. возврата (т.к. покупка сделана до 2014 года), он сможет получить возврат со всей уплаченной в течение 20 лет суммы процентов.

Это интересно! Оформление квартиры в собственность возможно и на несовершеннолетнего ребенка.

Рассмотрим еще один пример. Собственно, те же муж и жена приобрели квартиру в ипотеку на тех же условиях, но в 2018 году. При покупке после 2014 года важно, какая доля в стоимостном выражении принадлежит каждому из супругов. Итак, собственность мужа оценивается в 3 000 000 * 0,7 = 2 100 000 руб., жены – в 900 000 руб. Каждому из них по закону положен вычет в 2 млн руб. Муж может получить возврат с 2 млн руб., а жена ‒ только с 900 000 руб. Однако, поскольку супруги могут получать вычет друг за друга, жена может получить возврат еще с 2 100 000 – 2 000 000 = 100 000 руб.

Посчитаем. За приобретение квартиры мужу положено 2 000 000 * 0,13 = 260 000 руб. возврата, а возврат жены складывается из двух сумм. Первую сумму она может получить за себя – 900 000 * 0,13 = 117 000 руб., вторую сумму за мужа – 100 000 * 0,13 = 13 000 руб. Итого сумма возврата для жены может составить 117 000 + 13 000 = 130 000 руб. Эти суммы муж может получить за 3 года (первый и второй год ‒ по 109 200 руб., третий год – оставшиеся 41 600 руб.) , а жена за 2 (в первый год ‒ 78 000 руб., во второй – 52 000 руб.).

Перейдем к процентам. Начиная с 2014 года возврат за проценты ограничен 3 000 000 * 0,13 = 390 000 руб. Поскольку проценты платит только муж, он может ежегодно подавать декларацию 3-НДФЛ и заявление на возврат фактически выплаченных процентов, пока сумма выплаты не достигнет 390 000 руб. Получать эти деньги он может начать уже с третьего года, поскольку возврат за проценты начинает выплачиваться только после того, как полностью выплачены деньги за покупку.

Возврат за супруга

В законе прописано, что супруги могут получать налоговый вычет друг за друга, даже если тот, кто получает его, не является собственником купленной недвижимости. Разберем на примере.

Рис. 5. Возврат можно получить за супруга

Мужчина в 2008 году купил квартиру в ипотеку. Рассчитался за нее полностью и решил купить еще одну. Налоговый вычет был использован. Новая покупка была сделана в 2018 году за 1,5 млн руб., когда мужчина был женат. Несмотря на то, что он уже использовал налоговый вычет, его может получить жена, т.к. ей тоже полагается вычет.

Важная информация! Согласно законодательству, все приобретения, сделанные супругами в браке, являются совместной собственностью. Поэтому для применения вычета не имеет значения, на кого оформлена квартира.

Итак, муж уже использовал свое право на вычет. Поэтому при покупке новой квартиры подавать декларацию и заявление может жена, в случае если она не реализовала свое право ранее. Женщина может получить вычет в размере 1,5 млн руб. и вычет с процентов по ипотечному кредиту. Таким образом, она использует свое право на вычет в размере 1,5 млн руб. из возможных 2 млн руб. и в будущем, если она или ее муж решит купить еще недвижимость, она сможет получить возврат с оставшихся 500 000 руб. Однако, правом на вычет по ипотеке она больше воспользоваться не сможет, т.к. он предоставляется лишь по одному объекту, даже если не выбраны все 3 млн руб.

Нюансы возврата за детей

В последнее время родители все чаще оформляют доли в купленной недвижимости на детей. Можно сделать это и с ипотечной квартирой, с согласия банка-кредитора. Согласно закону, если доля в квартире оформлена на ребенка, налоговый вычет могут получить его родители. Сам ребенок при этом сохраняет свое право на получение вычета. Это достаточно сложный вариант, поэтому разберем несколько примеров.

Рис. 6. Возврат можно получить, даже если собственник ребенок

Пример 1. Стоимость квартиры ‒ 5 млн руб. Собственность долевая: 50% принадлежит заемщику – отцу ребенка, 50% ‒‒ ребенку. Заемщик еще не использовал свое право на вычет, поэтому он может подавать декларацию и писать заявление на возврат 2 000 000 * 0,13 = 260 000 руб. Кроме того, он также может воспользоваться правом на возврат по ипотечным процентам. За ребенка налоговый вычет может получить его мать, несмотря на то, что она не является собственником, но только в случае, если она свое право еще не использовала. Таким образом, жена тоже может подавать заявление на вычет в размере 2 млн руб.

Пример 2. Квартира куплена за 6 млн руб. в 2018 году. Собственников трое: муж-заемщик ‒ 30%, жена ‒ 30% и ребенок ‒ 40%. Каждый из собственников имеет право на вычет в 2 млн руб. Оба родителя получат его в полном объеме. Однако за ребенка вычет получить они не смогут, т.к. свои 2 млн руб. уже использовали. Таким образом, общая сумма вычета составит 4 млн руб. Дополнительно отец получит вычет за проценты по ипотеке, независимо от долей собственности, т.е. в пределах 3 млн руб.

Пример 3. Усложним ситуацию. Собственники те же: муж-заемщик ‒ 30%, жена ‒ 30% и ребенок ‒ 40%, но квартира стоит 4,5 млн руб. Поскольку стоимость квартиры меньше максимально возможного вычета, проведем разделение по долям. Муж имеет право на вычет в размере 4 500 000 * 0,3 = 1 350 000 руб., жена на ту же сумму, а ребенок – 1 800 000 руб. Каждый из родителей и в этом случае может получить по 2 млн руб. вычета – 1 350 000 за себя и 2 000 000 – 1 350 000 = 650 000 руб. за ребенка. Налоговый вычет по процентам по ипотеке сохраняется в полном объеме.

В любом случае, ребенок сохраняет за собой право получения вычета в 2 млн руб. за покупку собственной квартиры в будущем.

Возврат налога пенсионерами

В последние годы некоторые банки, например, Сбербанк, Газпромбанк, ВТБ, начали выдавать ипотечные займы даже неработающим пенсионерам, особенно если у них есть созаемщик. Допустим, пенсионер, еще работая, купил квартиру по ипотечному кредиту. Если он продолжает работать, то действие всех законов распространяется на него, как на обычного гражданина. С момента завершения трудовой деятельности он может воспользоваться правом на возмещение средств, лишь в пределах уплаченного им НДФЛ за последние три года.

Рис. 7. Пенсионеры тоже имеют право на налоговый вычет

Рассмотрим на примере. Работающий пенсионер получил ипотечный кредит в Сбербанке и купил квартиру за 1,5 млн руб. в 2015 году. Он подал декларацию 3-НДФЛ и запросил возврат средств. Сумма, выплаченного в бюджет НДФЛ, равна: в 2015 г. – 54 600 руб., в 2016 г. – 70 200 руб., в 2017 г. – 78 000 руб. Проценты, уплаченные банку за 3 года, составили 520 000 руб. В конце 2017 года он уволился и стал неработающим пенсионером.

Прежде всего, пенсионеру положен вычет в размере 1,5 млн руб. и возврат 1 500 000 * 0,13 = 195 000 руб. Он его получил за 3 года: в 2016 г. – 54 600 руб., в 2017 г. – 70 200 руб. и в 2018 г. – 70 200 руб. (195 000 – 54 600 – 70 200).

После получения возврата за покупку он может начать получать возврат за проценты по займу, но поскольку он уже уволился, возврат может быть выплачен только со средств, уплаченных в бюджет за последние три года работы, т.е. 2015, 2016 и 2017 годы. За первые два года он уже получил деньги в качестве возврата за покупку, а за 2017 год остаток невыплаченных средств составил: 78 000 – 70 200 = 7 800 руб. Несмотря на то, что за проценты ему положен возврат в размере 520 000 * 0,13 = 67 600 руб., он получит лишь 7 800 руб.

Инструкция по оформлению налогового вычета

Вернуть деньги, положенные по закону, за покупку недвижимости можно двумя способами:

- через ФНС;

- через работодателя.

Получение возврата через ФНС

Чтобы максимально просто и быстро получить деньги, необходимо сделать ряд шагов:

- Закажите и получите на работе, в бухгалтерии справку 2-НДФЛ за отчетный год. В ней должны быть указаны суммы НДФЛ, начисленные и уплаченные в бюджет

- Заполните налоговую декларацию 3-НДФЛ.

Скачать новый бланк декларации 3-НДФЛ, действующий с 2019 года

Скачать образец заполнения декларации 3-НДФЛ

- Подготовьте копии документов, удостоверяющих приобретение и право на владение недвижимостью, а также внесение платежей по кредиту.

- Напишите заявление на возврат НДФЛ, если его сумма уже рассчитана.

Скачать бланк заявления на возврат НДФЛ, рекомендованный ФНС

Скачать бланк заявления на возврат НДФЛ в произвольной форме

- Декларацию, документы для получения вычета и заявление предоставьте в налоговые органы по месту регистрации или онлайн, через личный кабинет на сайтах ФНС или Госуслуги. В случае отсутствия личного кабинета налогоплательщика предварительно зарегистрируйтесь.

Важная информация! Ознакомьтесь с подробной пошаговой инструкцией подачи декларации 3-НДФЛ и заявления на налоговый вычет через сайты ФНС и Госуслуги.

Требуемые документы

При подаче декларации необходимо приложить копии:

- выписки из ЕГРП или свидетельства о праве собственности на квартиру, дом или участок земли;

- ипотечного договора;

- графика погашения кредита с указанием сумм процентов;

- квитанций об оплате недвижимости и внесении платежей по ипотеке;

- акта приема-передачи недвижимости;

- свидетельства о браке, рождении ребенка, в случае оформления долевой собственности или запроса возврата за супруга или ребенка.

Важная информация! С 2015 года отменена выдача свидетельств о праве собственности на недвижимость. Этот документ заменен на выписку из ЕГРП.

Получение возврата через работодателя

Возврат, получаемый через ФНС, выплачивается единовременным, ежегодным платежом на счет заявителя. Через работодателя можно вернуть деньги посредством ежемесячного получения, начисленного к уплате в бюджет НДФЛ. Если суммы возврата небольшие, это имеет смысл. Порядок действий следующий:

- напишите заявление о предоставлении налогового вычета в произвольной форме;

- сделайте копии документов, тех же, что перечислены выше;

- в налоговой инспекции напишите заявление на получение уведомления о том, что вы имеете право на вычет. Как правило, оно предоставляется в течение 30 дней;

- копии требуемых для оформления документов, уведомление из ФНС и заявление предоставьте работодателю.

После этого вы будете получать на руки всю заработную плату, без удержания из нее НДФЛ, пока не будет выбрана сумма возврата или не закончится год. Если вся сумма за год не получена, она может быть перенесена на следующий период, но необходимо написать повторное заявление в ФНС.

Подробно о том, как получить налоговый вычет, смотрите в видео: